美聯準會再降息1碼!本週要買400億美元國庫券 鮑爾談交棒

2025/12/11 10:57:52文/資深記者 李錦奇

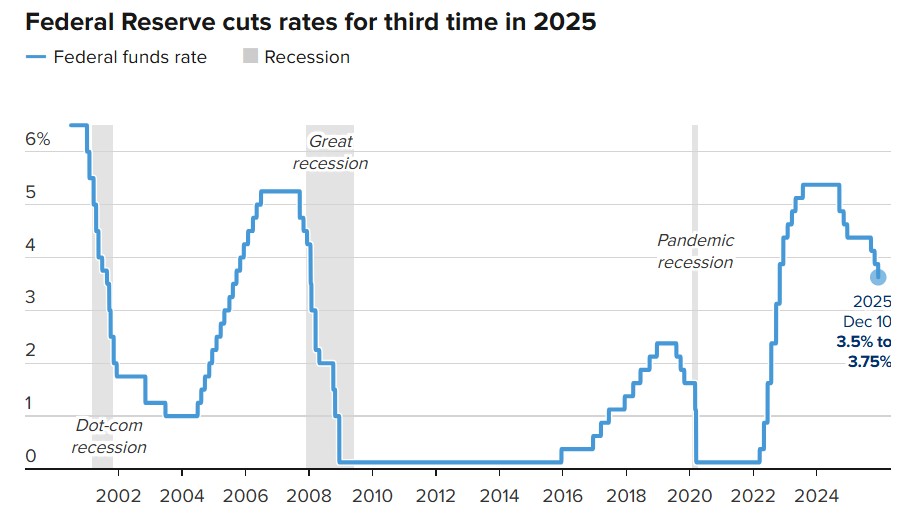

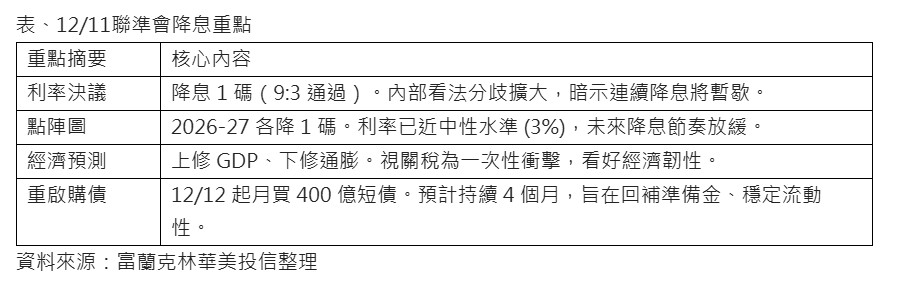

美國聯邦公開市場委員會(FOMC)今天一如預期,調降利率1碼(0.25個百分點),是今年第三次降息,將聯邦基準利率目標區間降至3.5%至3.75%。同時,聯準會正式宣布自本週五起購買400億美元的國庫券,未來幾個月購買規模仍將維持高水位,然後逐步減少。

代表聯準會成員對未來利率預期的「點陣圖」顯示,2026 年只會再降息一次,2027 年只會再降息一次,跟9月預測一樣。

▼圖說:美國聯準會近年利率走勢圖(翻攝CNBC官網)

聯準會上調了對2026年GDP成長的預期至2.3%,比9月預測值1.8%,上調了0.5個百分點;預計通膨率將在2028年之前維持在2%的目標之上。

《CNBC》報導指出,聯準會主席鮑爾說,重啟購債與貨幣政策立場無關,目的只是維持長期儲備金供應充足,因為經濟成長將導致貨幣需求不斷上升;他也明白指出,真正導致通膨超出目標的主因是關稅,可能會造成物價「一次性」上漲。

鮑爾也說起交棒前的感言,他表示,真心希望把工作交給繼任者時,經濟狀況能夠非常良好,通貨膨脹能得到控制,回落到2%以下,也希望勞動市場強勁。

富蘭克林證券投顧表示,聯準會主席鮑爾表示,今年3次降息已使基準利率處於更接近「中性水準」的良好位置,將等待經濟數據再決定下一步行動,市場解讀此為聯準會為後續降息按下暫停鍵。

此外,看好美國經濟在未來幾年將穩健擴張,聯準會上調2025~2028年經濟成長預測至1.7%~2.3% (9月預估為介於1.6%~1.9%);而自本月初停止縮表後,聯準會也將再啟動每月買進400億美元短天期公債,維持充裕的準備金水位,2年期公債殖利率因而明顯下滑7.66點至3.5381%,美國公債、投資級債與非投資級債同步上漲收高。

富蘭克林證券投顧表示,聯準會釋出明年可能暫停降息的訊號,並上調美國經濟成長預期,展望2026年將迎來成長穩而降息緩的環境,而市場對降息的預期可能也仍會隨著經濟數據與聯準會主席變動的消息有大幅波動,債市投資宜靠攏與經濟成長連動性高、利率敏感度低的美國非投資等級債。

統計近30年資料顯示,當美國經濟穩健成長時,美國非投資等級債表現明顯優於公債與投資級債,而且在過去3年利率高度波動的環境,非投資等級債的波動度也明顯較輕。

富蘭克林證券投顧建議,展望經濟穩健成長而降息前景放緩的環境,與經濟成長連動性高且利率敏感度低的非投資等級公司債型基金可作為配置核心,較保守的投資人則可以精選收益複合債型基金廣納各類債券機會,此外,美元利差優勢削減下,也可納入如新興國家當地公債型基金等非美貨幣資產,以分散美元部位、也分享非美貨幣升值潛力。

FT投資級債20+(00982B) 基金經理人洪慧珊表示,雖然決策官員對未來路徑仍有分歧,但聯準會主席鮑爾明確指出下一步不可能是加息,這意味著市場更能確認決策核心已從「是否降息」轉向「降息節奏」的討論;隨著購債計畫重啟,象徵量化緊縮(QT)階段性告終,Fed已從過去的「邊走邊看」模式,正式轉向更具方向性的「護航模式」。

本次FOMC會議決策過程顯得格外膠著,最終以9比3的票數通過降息。會議最關鍵的亮點在於Fed宣布自12月12日起,每月購買400億美元短期國債(T-bills),此舉等同提前釋放流動性、縮短資產負債表存續期間,對債市形成明確支撐。

聯準會同時上修了未來三年的GDP成長預測,並下調核心通膨預期,顯示鮑爾對於引導經濟「軟著陸」信心大增。

洪慧珊分析,在降息循環已啟動、2026年降息路徑更清晰的情況下,政策不確定性大幅降低,利率波動風險同步收斂,對債券投資人而言,這不僅強化固定收益資產的防禦特性,也意味著在基準利率持續下行前,鎖定高利收益與布局潛在資本利得的最後窗口正逐步關上。

她特別指出,隨著美國政府停擺結束,經濟數據陸續公布,加上AI產業獲利轉換不如預期,市場情緒自高點回落,資金正重新評估風險資產部位。進入12月份,美債殖利率雖短線震盪,但在最新降息與恢復購債政策公布後,利率上行壓力明顯緩解。

針對後市展望,洪慧珊認為,債券投資人宜採取逢低布局的策略,並持續關注Fed已正式啟動的購債計畫,這象徵量化緊縮(QT)階段性告一段落,有助市場流動性回穩;對長天期投資等級債而言,利率下行趨勢與政策確立的雙重支撐,使其長期配置價值更加明確。

從資金流向來看,全球資金已率先反映政策利多。截至上週,投資等級債已連續12週出現淨流入,整體固定收益型ETF第四季流入金額已突破1294億美元,其中美國債市更吸引高達794億美元淨流入。洪慧珊認為,在降息循環與市場波動並存的格局下,信評優質、中長天期債券,憑藉穩健息收與資本利得潛力,持續成為全球資金鎖定的核心配置標的。

在具體配置上,00982B「FT投資級債20+」主要投資全球大型金融機構發行的優質債券,嚴選三大信評均達投資級的BBB公司債,且排除新興市場,隨著Fed降息循環展開、購債重新啟動,長天期債券對利率下行的敏感度更高,具備「息收+資本利得」的雙重機會。

「鉅亨買基金」指出,聯準會主席若由哈塞特接任,政策思維將從「對抗通膨」轉向「管理生產力革命」。在AI推動供給端加速擴張下,只要勞動市場不過熱,聯準會或將容忍3%–3.5%的通膨,並以利率政策支持企業的技術升級與自動化投資,受惠者將從AI科技公司延伸至積極導入AI 的一般企業。

哈塞特經常被認為將是政治任命人選,甚至擔心他會削弱聯準會的獨立性。「鉅亨買基金」表示,這其實是嚴重誤解,哈塞特擁有札實的經濟學背景,並非象徵性的主席人選,而是具備改革與說服委員會能力的實質領導者。同時哈塞特一再公開強調央行獨立性,認為貨幣政策不能因政府壓力而偏離專業判斷。市場低估了他整合意見、重建政策框架的能力,而這正是聯準會目前最迫切需要的特質。

「鉅亨買基金」投資研究部主管羅瑤庭認為,哈塞特延續葛林斯潘的「結構性生產力」思維,相信技術革命將推動生產力並帶來長期通縮,而在他眼中,下一階段的核心力量正是AI。

「鉅亨買基金」指出,AI帶來的不只是成本下降,更將根本改變企業運作邏輯。當 AI能即時整合資訊、分析情境並提供決策建議時,企業得以擺脫過去因「人的限制」而形成的組織模式,以演算法重新塑造流程與架構,形成新一輪管理革命。因此,在此框架下,就算明年通膨升高至3%至3.5%,哈塞特也可因為即將到來的生產力提升與通貨緊縮效應,而選擇進一步降息。

「鉅亨買基金」認為,未來的聯準會將更重視AI投資與生產力結構變化,以更具前瞻性的方式制定政策。而受惠者將不只是AI硬體或軟體公司,更包括那些能率先將AI嵌入組織架構、重塑管理流程的企業。因此美股、科技股與具備AI融合能力的企業仍是長線布局主軸,建議投資人應把握機會提前布局,以掌握新一輪結構性成長契機。

主動富邦動態入息(00982D)ETF經理人黃詩紋表示,本次降息是Fed後疫情時代調整政策的重要里程碑,象徵政策思維由抑制通膨轉向支撐經濟。投資等級債具備信用體質佳、違約率低的特性,在降息環境中不僅具備價格彈升空間,亦能提供穩定收益來源,是降息循環中具吸引力的核心資產之一。

黃詩紋進一步指出,主動式債券ETF在本輪債市多頭中具備三大策略優勢:(1)主動調整存續期間,能因應利率下行階段,放大債券價格彈升幅度;(2) Fed預估通膨可望於2027–2028年回落至2%水準,信用風險維持低檔,有助投資等級債表現;(3)主動策略可依景氣、匯率與利率狀況靈活調整債券組合,以提升風險調適能力。

黃詩紋強調,隨信用利差已大幅收斂,2026年面對全球不確定性,具主動管理+投等債核心配置特色的產品更顯重要。00982D兼具主動調整優勢與收益潛力,是投資人於2026年重新布局債券資產時可納入核心的選擇之一。

玉山投信市場策略團隊主管葉家榮指出,聯準會聲明稿強調降息主要考量就業面出現軟化跡象,保留「美國經濟溫和擴張」,但移除「失業率保持低位」措辭修正為「失業率略微攀升」,而通膨方面則有部分上行風險,點陣圖及聲明皆顯示聯準會在完成三次降息後轉為審慎態度,暗示短期內聯準會將更偏向「觀察」數據為主。

葉家榮表示,本次FOMC利率會議即便未擴大未來降息預期,但經濟數據預估明顯較9月預估值更為樂觀,與過去認為「關稅帶來的風險將逐步淡化」一致,加上近期的消費數據及企業投資維持強勁,短期內經濟大幅下行的風險正在下降,展望明年資本市場仍相當有機會實現穩定擴張。

葉家榮進一步指出,自10月利率決議停止縮表後,本次利率決議另外宣布啟動每月400億短債購債規模以維持存款準備金,除購買1年內國庫券以外,不排除購買3年內短期債券,但未來是否持續購買將視屆時情境而定。聯準會在歷經長達兩年的縮減資產負債表後,當前規模已從巔峰時的9兆美元降至6.5兆美元,同時聯準會逆回購交易量(ONRRP)僅剩32億美元,流動性緊縮使短端利率回升,本次短債購買將適時挹注準備金,緩解貨幣市場短期壓力。

市場投資方面,葉家榮分析,2025年第三季美國整體企業獲利普遍超預期,根據統計,S&P500成分企業每股盈餘年增率有望達到10.3%、遠高於年初市場預期,顯示即使面對供應鏈壓力、成本上升、以及經濟成長放緩的擔憂,美股企業仍展現出經營的彈性與優異的獲利能力,產業上仍看好AI及相關產業能兌現市場期待、實現獲利強勁增長,但需留意短線評價過高風險。

債市方面,葉家榮認為,美國大型企業普遍維持著穩健的資產負債表,現金流量充足加上獲利具有韌性,多數投資等級債發行公司維持正向展望,BBB信評企業未大規模降至非投資級評等,信用質量依然良好;非投資等級債整體平均信評仍落在BB級,截至10月底,信用評等BB級的企業數在非投資等級債券市場的佔比來到56%,較2008年時的38%大幅上升,足見信用體質顯著改善,而當前美債殖利率仍位於近15年的上緣,更增添其投資價值。

(18:00更新)

國泰世華銀認為,聯準會2025年累計降息3碼後,由於上調經濟成長預估、以及關稅對商品通膨的一次性影響預計在2026 年Q1達到峰值, 因此預期明年1月維持利率不變。

隨著Fed主席鮑爾將於明年5月卸任,以及11月面臨期中選舉的壓力下,預期新任主席將傾向擔任領頭鴿的角色,明年降息幅度大於本次中位數的可能性較大。

●總經:美國經濟表現穩固,預計2026年維持近2%幅度成長。可關注三項指標:(1)關稅累積的物價壓力、(2)K型消費分歧、(3)就業需求放緩的情勢發展。預期明年底聯準會利率將朝3%前進,且不排除坐3望2的可能。

●股市:2026年標普500 EPS年增率持續成長(年增13%),AI題材的延續提供未來股市成長動能。短線需留意邊際利多消息漸鈍,股市上漲動能有限,且震盪空間偏大。

●債市:近期美債利率走高,反映市場已消化今年降息空間、觀望明年政策節奏,且明年主要各國加大財政,易讓市場擔憂發債規模擴增。明年聯準會降息,加上美元穩定幣生態將支撐短債需求,帶動短債利率走低,但長債利率下滑空間有限,預期殖利率曲線維持陡峭。

●匯市:預期明年下旬聯準會降息空間擴大,幅度有望大於全球主要央行,帶動中長期美元偏弱震盪,且日銀貨幣正常化,支撐未來亞幣緩步升值空間。惟近期日圓在高市交易及日債賣盤仍未消除疑慮下,預期呈弱勢盤整。