美林全球基金經理人12月調查/黃金遭低估比重創新高 淨13%加碼新興市場股票|財經

2022/12/16 12:32:10文/資深記者 李錦奇

美銀美林經理人最新出爐的12月調查報告顯示,有淨21%基金經理人認為黃金已遭低估,為記錄以來最高;經理人風險情緒改善,現金配置比重下滑至5.9%;有淨13%經理人加碼新興市場股票,是近九個月來首度淨加碼,也是2021/7來最大的加碼程度。

調查顯示,淨42%經理人預期短率將下滑,比例為2020/3來最高;淨10%經理人加碼債券,是自2009/4來首度淨加碼;淨90%經理人預期全球通膨將放緩,比例創紀錄來最高,預期美國消費者物價指數將在未來12個月降至4.2%。

27%經理人看好政府債將是2023年表現最好的資產,其次為股票的25%、企業債24%、商品12%。

相較於近十年的資產配置,經理人目前最看多債券、防禦性資產(健康醫療與民生消費)及現金。而就區域別而言,新興市場股票最獲經理人看好,最獲青睞的產業則是健康醫療、民生消費、能源及金融。

預期經濟將轉弱或陷入衰退的比例皆較前月調查時改善,其中主要是來自對中國成長前景的樂觀預期,淨75%經理人認為中國經濟在2023年將轉強,是2021/5來最樂觀看法,並且有淨74%經理人預期中國將在2023年底前全面解封。

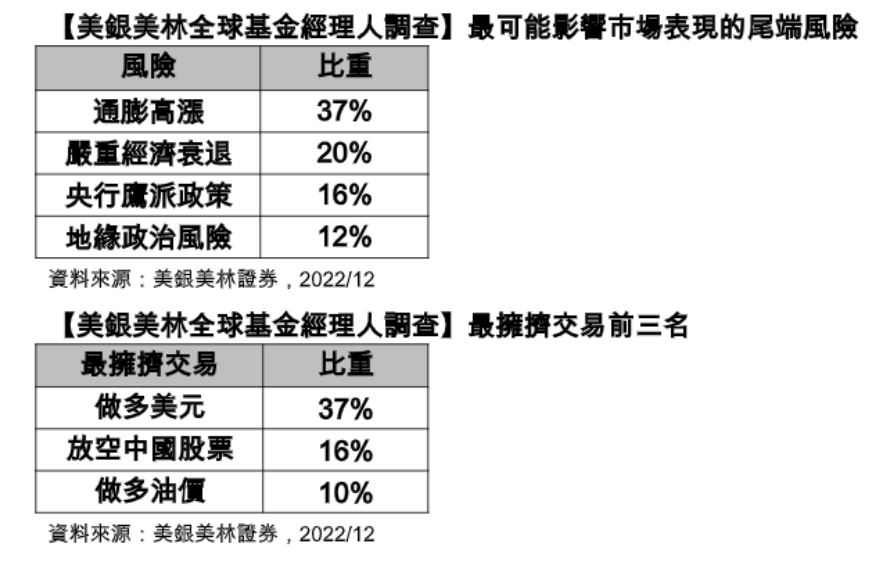

此外,淨51%經理人認為美元將貶值,是2006/5來最高。就最擁擠交易而言,做多美元連續第六個月位居首位,放空中國股票與做多油價則仍居第二及第三。

就尾端風險而言,高漲的通膨持續在近半年蟬連榜首,而對經濟衰退的擔憂則在本月躍升為第二大風險。

以上資料是依據彭博資訊,12月份美銀美林經理人調查於12/2~12/8進行,對319位經理人進行調查。

富蘭克林證券投顧表示,揮別不堪回首的2022年,近入2023年心態上審慎中仍可帶有希望,「債優於股」將成為年底至2023年第一季的投資主旋律,建議以採取靈活配置的美國價值平衡型基金為核心,因應景氣下行風險,建議投資人依照個人風險屬性增持適合的債券型基金,首選以美元計價全球複合債型基金,搭配精選新興當地公債的全球債券型基金。

考量美歐經濟仍在下坡段,中國經濟有望隨防疫鬆綁而自谷底回升,股市宜採多元配置網羅輪動契機,包括防禦色彩的基礎建設及公用事業產業、精選高品質龍頭股的美國股利成長型股票基金,並透過長期定期定額策略參與生技及科技產業創新商機,積極者可留意中國及新興亞股的轉機行情。

富蘭克林坦伯頓穩定月收益基金經理人愛德華.波克預期,2023年高品質債的潛在報酬機會將優於股票,樂觀情境下,隨著利率下滑與利差收窄,投資級債可望創造雙位數潛在報酬,而即便經濟基本面惡化,相較於其他資產也可望表現勝出。此外,對於目前的信用市場感到放心,不認為利差將會顯著擴大,特別是在目前這麼低的債券價格下,因此,相較於股票資產,認為可以選擇性增加在非投資級債的布局機會,在經濟衰退、市場波動加大時,信用債市表現多半優於股票資產。

富蘭克林坦伯頓精選收益基金經理人桑娜.德賽表示,隨著市場的預期利率朝高峰值靠近,開啟2023年債市的多頭行情,看好高品質的公債、企業債和抵押債的防禦表現。即使陷入衰退,投資級債發行人違約的風險極低,而經濟衰退期,美國公債將上漲可提供正報酬機會,並且可抵消潛在的利差擴大風險,現階段配置靠攏於投資級債以防禦經濟衰退風險,且短期內仍以低存續期債券、管控利率風險為上。

美盛基礎建設價值基金經理人尼克.蘭利表示,2023年總體經濟存在眾多不確定,盈餘和成長的可預測性就顯得格外關鍵,看好基礎建設和公用事業類股表現將優於其他股票。看好公共政策(重視能源供應安全)及財政政策(推動低碳經濟轉型)將為基礎建設產業帶來長期順風,除了美國受監管公用事業之外,精選歐洲公用事業中側重替代能源或輸電網路者,以及已加速進行能源轉型者的北美能源基礎建設公司。

富蘭克林公用事業基金經理人約翰.柯利表示,公用事業支出總體上相對不受景氣影響,需求平穩,預估2023年受管制公用事業獲利年增率約5%~7%,基本面穩健。而且,通膨削減法案中約3,800億美元資金用於再生能源支出為產業帶來了很大的確定性,將推動公用事業公司積極進行能源轉型,幾乎所有致力於將發電來源從碳排放燃料轉型至非碳排放燃料的公用事業公司均將從此法案中受惠。