保德信Q2投資展望!股市中性偏多 這些類股為首選

2024/04/08 17:37:53文/資深記者 李錦奇

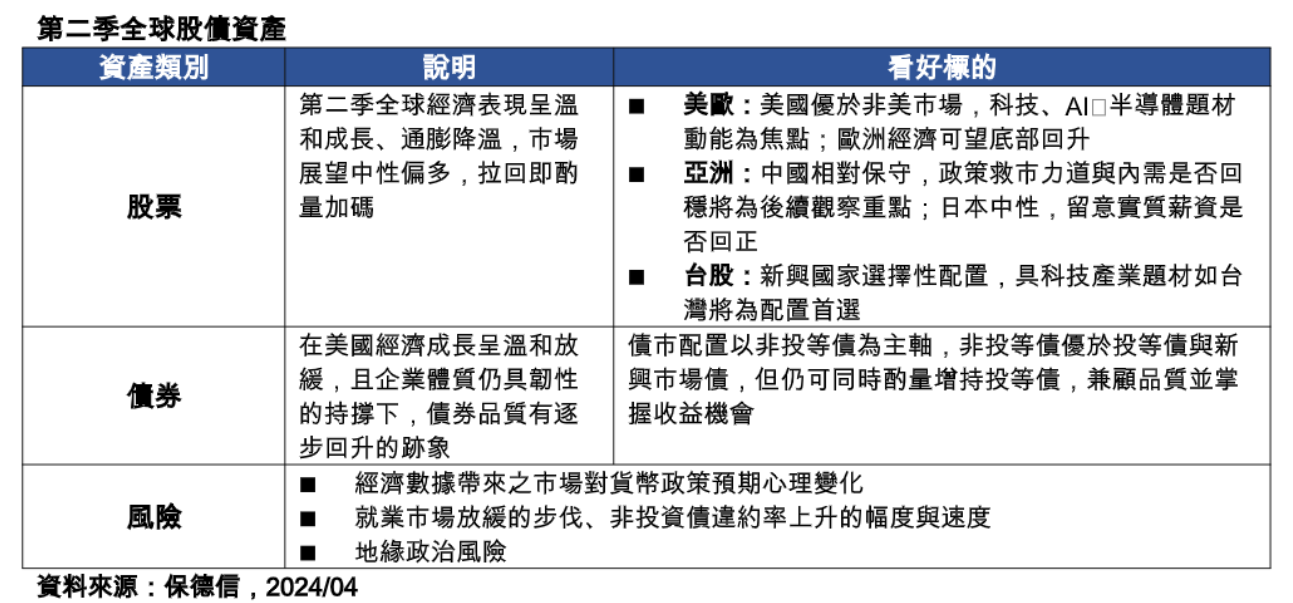

保德信第二季投資展望出爐,對市場看法仍相對樂觀,中性偏多,建議若遇到市場拉回可逢低加碼;在股票標的選擇上,延續第一季基調,以美國科技股、AI等成長題材為首選,另外同樣具有科技題材的台股,也是值得聚焦的市場。

債市方面,保德信認為,看好市場面臨利率政策轉向拐點,美國非投資級債為首選配置,由於企業違約率尚未達到影響經濟結構,非投資債仍具一定的表現潛力,預期第二季非投資級債將可望隨風險性資產揚升,惟需持續觀察企業違約增速與幅度,因此亦可適量配置投資等級債,兼顧品質並掌握收益機會。

保德信市場策略團隊主管葉家榮表示,第二季之後市場的重點在於聯準會的貨幣政策動向,點陣圖顯示美國維持今年3碼降息空間,市場正向等待貨幣政策轉寬鬆,且根據過去資料統計,美股於最後升息日後1年、2年皆具成長空間,且平均漲幅達雙位數之多,顯見這波多頭行情仍將持續。

葉家榮分析,美股企業獲利今年的預估呈現逐季走高,根據估計,今年第一季S&P 500企業獲利成長5.4%,進入第二季之後加速至10.1%,第三、第四季可望維持8.2%、13.9%的高速成長,在企業獲利的驅動之下,有利於美股維持於多頭軌道上。

進一步分析各產業的表現,葉家榮說明,這波有基之彈讓美國成長股領頭向前衝,包括通訊、科技、醫療、非核心消費四大產業的年度獲利預估最為看好,依序可望繳出17.1%、16.1%、15.9%、11.4%的亮眼成長,優於整體產業平均的10.9%。

另外值得留意的是,葉家榮表示,資訊、通訊與非核心消費動力推升羅素1000成長指數持續揚升,若觀察指數本益比,目前28倍的水準約等於5年長期平均,反映出有強勁的企業獲利能力作為後盾,讓目前相對合理的美國成長股仍具股價揚升空間。

至於美股之外,台股也是第二季值得留意的市場,葉家榮指出,受惠於全球進入AI元年的高速發展,台股因為掌握全球半導體等關鍵科技產業供應鏈,第一季漲幅逾13%在全球主要指數名列前茅,根據未來六個月景氣狀況指數分析,採購經理人對台灣景氣動能看好度已逐步回升,台灣經濟研究院預期,台灣今年經濟成長動能將隨全球商品貿易復甦而加速擴大,加上半導體投資回溫帶動,預期台灣今年第一季GDP將較去年大幅成長5.6%,全年有機會達到3.1%成長幅度。

葉家榮認為,眼見全球消費動能不減、庫存去化見終,加上外銷訂單逐月回升提振台灣企業營收表現轉佳,台灣上市公司企業營收已明顯自底部回升,並持續轉強中,且隨著整體經濟環境能見度提升,再加上AI帶動半導體動能增強,台廠企業營收獲利可望逐步放大。

針對第二季全球債券資產展望,葉家榮表示,美國非投資級債宜納入第二季債券投資主軸,由於非投等債券違約率為關鍵,而美國債券品質又優於全球,看好美國經濟於疫後快速復甦,強勁的消費動能與就業市場加速企業獲利快速放大,帶動美國非投資等債券違約率快速下滑,儘管企業財務在貨幣政策快速緊縮期間面臨挑戰,然違約率仍顯溫和,且於近期甚至呈現回落趨勢,統計美國非投等債違約率長期平均3.4%,目前僅有2.3%。

葉家榮分析,雖然目前美國企業仍可能因為高利率環境而出現違約風險,然過往違約風險多來自於CCC級債券,BB及B級債券違約率多數期間不超過1%,反映出慎選債券仍可創造美國非投資級債的投資機會。

另外,葉家榮說明,目前市場等待聯準會利率政策轉向,預期經濟動能將溫和放緩,根據歷史經驗,在升息末段至利率低檔中後段,投資級債往往具有表現空間,因此近期可見到市場資金買盤提前卡位美國投資等級債市,投資人亦可於第二季核心佈局非投資級債的同時,酌量搭配高品質投資級債,兼顧品質並掌握收益機會。

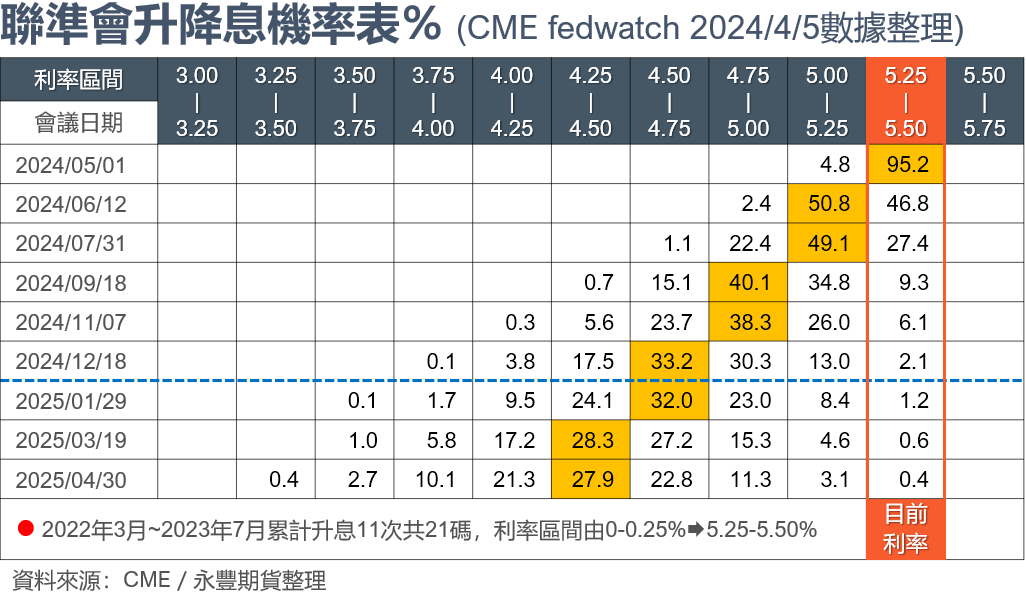

永豐期貨分析師吳吉雄認為,降息前景逐漸明朗,根據4月5日的CME Fedwatch數據顯示,市場預期7月將出現首次降息的機率超過70%,另外,市場預期降息幅度從去年底的6碼縮減至3碼,與聯準會的預測趨於一致。

吳吉雄表示,自2022年7月以來,被視為經濟衰退領先指標之一的美國2年期和10年期公債殖利率曲線倒掛,已超過六百多天,刷新1978年的歷史最長紀錄;去年底,許多投行機構和市場專家紛紛預期美國經濟將陷入衰退,當時投資人預期將採取大幅降息救市,但美國經濟延續至今,依然展現出乎意料的韌性。

吳吉雄分析,美國經濟活動以穩健的速度擴張,幾乎沒有疲態的跡象,債券殖利率曲線倒掛與經濟衰退似乎已無必然關係,隨著夏季降息前景逐漸明朗化、殖利率持續攀升的可能性較低,市場對經濟前景的擔憂大幅減少,投資人將更有意願將資金投入風險市場,全球股市將有機會迎來新的里程碑,市場樂觀情緒極有可能持續。