品觀點│管你是比特幣無聊猿,無法創造現金流就是硬傷│財經

2022/03/22 13:34:04文/比爾的財經廚房

無聊猿最近可說獨領NFT市場風騷,在這NFT市場冷清的時刻,BAYC團隊的操作,顯示出其獨到的經營策略。首先,無聊猿經營團隊 Yuga Labs 收購了CryptoPunks 及 Meebits ,自此NFT市場最重要的三個項目匯聚成統一的力量。Yuga Labs 和 Larva Labs (CryptoPunks 及 Meebits 的發行機構)均未披露具體的收購金額,但如果依據作品的地板價計算,透過過本次收購所轉移的 NFT 總價值就已高達數萬個 ETH,再加上 IP 收購費用,推測本次收購的總金額大概高達數億美元。緊接著,無聊猿宇宙又帶來了一個重磅消息,那就是BAYC、MAYC、BAKC頭像的持有者將被空投代幣。代幣名稱為 ApeCoin,由新建立的去中心化自治組織「ApeCoin DAO」所擁有及運作。

根據官方消息,BAYC 持有者被空投 10,094 個 APE 代幣,而變異猿(MAYC)持有者將會有 2,042 個;此外,如果藏家還持有 Bored Ape Kennel Club (BAKC),還可以額外索取大約 900 個代幣。假設玩家持有BAYC+MAYC 賣在最高點,大約可獲得 42.7 萬美元,而即使當下的價格($10),也可獲得約12萬美元。然而,前面這兩件事情放在一起看,卻可能有一個新的面向可以解讀,也就是即便無聊猿團隊坐擁全球最重要的NFT, 當他們想要進一步擴張的時候,他們卻像是坐在金山銀山上的乞丐。早在2022年1月,就有知情人士透露 Yuga Labs 正在以 50 億美元的估值尋求融資,而也有消息指出 Yuga Labs 2月就曾經與 a16z 就融資一事進行談判。透過ApeCoin的發行,ApeCoin 除了是治理代幣,還是「猿宇宙」生態系中的支付代幣、提供獨家遊戲、商品、活動及服務的訪問權,並且是第三方開發者將專案整合到「猿宇宙」生態的工具。例如:Animoca Brands 子公司旗下 NFT 交易平台 nWayPlay 也在推特上宣布,平台正與Yuga Labs 合作開發一款邊玩邊賺(P2E)新遊戲。總量10億顆的ApeCoin,其中16%會捐給 Yuga Labs 團隊(總代幣供應量的 1% 將捐贈給珍古德基金會),以目前的價格($10)來看,Yuga Labs 團隊預估將可以套現15億美元,或許正好可以做為籌措併購的支出使用。

這件事情,不禁另外聯想到,許多投資人對比特幣的疑慮。例如:巴菲特。巴菲特認為虛擬貨幣不值得投資。這也是因為,巴菲特的投資標的往往是能透過生產來創造價值的公司,而比特幣這種「加密貨幣」,但目前用途有限,沒有真正的市場價值。同時比特幣並不會產生任何現金流。這其實也是跟巴菲特反對黃金投資是相同的邏輯。黃金並不會產生利息。

為了能創造現金流、被動收入,DeFi 2020年在市場上竄紅。DeFi也 就是去中心化金融的簡稱(Decentralized Finance),傳統的中心化金融由銀行與政府主導,提供金融交易確認,並擔任查核交易的中介角色。不論跨行轉帳,或是企業跨國匯款,中間有無數驗證手續來確保資訊正確。而身為中介者的銀行,就能從中收取手續費、管理費和高額匯費。

區塊鏈技術帶來不可竄改、多方驗證的資訊記錄模式後,將原本中心化的金融處理管道,變成分散驗證的去中心化金融,這就是 DeFi 的源起。在 DeFi 世界,需要資金的人可在 1 分鐘內借到需要的資金,需要轉帳的人可在幾分鐘內將資金,轉到世界任何有網路的角落。過程中,絕大多數都是在以太坊網路上運行,但比特幣和以太坊是兩個完全不同的區塊鏈網路,所以比特幣不能直接參與 DeFi。如果要以比特幣參與Defi,就要先將其映射成遵循以太坊代幣標準的平台代幣,才能進入 DeFi 市場。然而比特幣的珍貴之處就在於它具備良好的流動性,不論你要在場上拋售多大的量,目前的市場深度,大多是可以容納。而映射過後的WBTC或是RenBtc,則在流動性上大幅被限縮。也因此,主流比特幣的大鯨魚們其實並不會去參與Defi。

然而,比特幣在安全和去中心化方面勝過所有其他區塊鏈。比特幣的節點便宜且容易運行,世界各地存有大量的驗證者。儘管有許多人嘗試惡意攻擊,比特幣網絡從未遭受過任何嚴重的重組或被成功攻破。但,複雜的金融合約依然很難在比特幣的區塊鏈上執行,這一切要等到Taproot 和 BIP 300 升級後比特幣原生的Defi體系才有一線曙光,能為比特幣和生態開發出更多全新可能。但自從2021年11月升級後到目前為止,我還沒有看到任何實質的改變。

NFT市場成為市場的大熱門之後,相關將NFT「碎片化」或是試圖為NFT提供價值評估,進而利用NFT提供擔保放款的Defi項目,也已經出現在市場上。舉例來說:NFTfi 就是一個點對點 (P2P) 借貸市場,你可以提供 NFT(特別是一些市場上的藍籌NFT)作為抵押品,當有人提出貸款要約時,您可以選擇接受或拒絕這筆貸款。

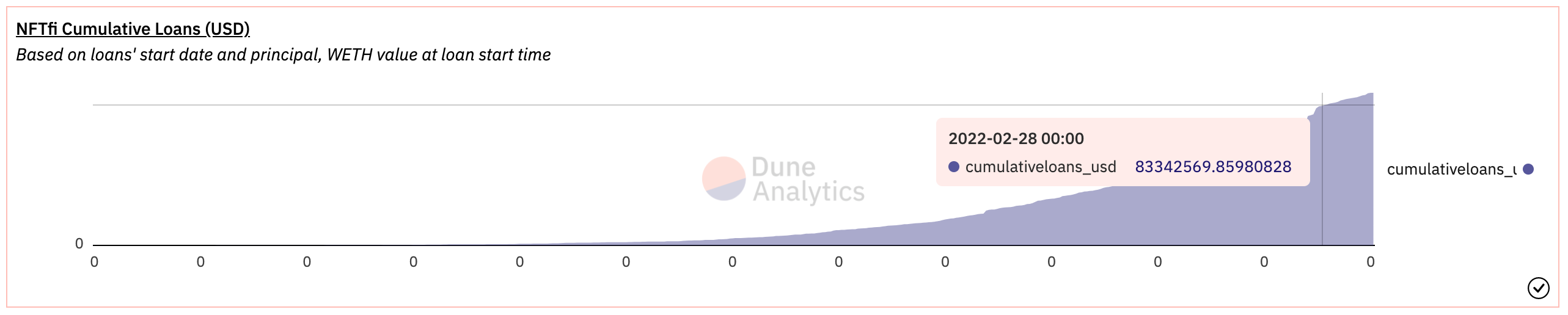

換句話說,如果你接受,您將以 Wrapped ETH (WETH) 或 DAI的形式收到議定好的貸款金額,此時您的 NFT抵押品將被鎖定在 NFTfi 的智能合約基礎設施中。要取回 NFT,只需在指定的時間範圍內償還貸款 + 利息,就可以了。如果您違約,貸方將收到 NFT 作為付款。簡單來說,就是一個智能合約控制的「當鋪」。從2021年五月以來,每月的放貸金額都逐月增加,2022年二月單月放貸金額達到 2200萬美元,累計放貸金額則來到8330萬美元,成長幅度相當驚人。可見為NFT創造現金流或收益的方案確實有需求。

另外一種NFT借貸模式則屬於資金池模式,也就是 NFT 擁有者超額抵押 NFT 到池子後可以馬上借出貸款,整個流程就像使用 Compound 一樣。而想賺取利息的資金提供者則可以將自己的穩定幣或是 ETH 放入池子生息。而抵押NFT該支付多少利息則要看池子借貸的資金量以及 NFT 供給。當NFT 抵押者還不出錢或是NFT價格跌破清算價時,NFT 會被放到 Opeasea 拍賣,並將資金返回給資金提供者。P2P模式目前缺乏足夠的資金提供方以及優質 NFT 供應,只有 BAYC / CryptoPunks 等系列有人報價,其他系列鑑價都有困難。相比於 P2P 模式,資金池對資金提供方門檻的降低讓它有機會更快速地打開市場,然而依然面對著,無法給地板價以上的 NFT 更公允的借款金額,離地板價越遠的NFT持有者越不願意使用,這部分問題當前還無法解決。

我們或許可以預期,在目前市場偏向熊市,理論上應該要加大投資為下一波牛市來臨打基礎的同時,大多數的加密貨幣項目,還可以透過Defi、流動性挖礦等方式,補充現金流(續命);而NFT項目方,因為公售難度升高,不透過發行新的NFT頭像,則很難在市場上籌措資金,這將會讓他們在下一波市場競爭中處於劣勢。而從BAYC的操作,或許一場NFT市場的洗牌即將展開,CloneX等實力堅強的團隊也有可能採取類似的併購舉動。而從項目發展的角度來看,如何協助NFT創造出Defi的市場,協助借貸,取得流動性,將非常有可能會是下一波NFT/Defi市場的新星。